自営業者や個人事業主がクレジットカードを持つ場合、審査に通るのか不安を覚える人もいるでしょう。

収入が不安定だったり、一度、他のクレジットカード審査に落ちてしまった経験があれば尚更ですよね。

しかし経費の支払いや商品の仕入れにクレジットカードが必要な自営業者は、絶対に審査に通って業務を円滑に進めたいと考えますよね。

今回はそんなクレジットカードを作りたい自営業者や個人事業主に向けてご紹介していきます。

自営業・個人事業主でも審査に通りやすいクレジットカードは?

まず、自営業者や個人事業主でも審査に通りやすいクレジットカードを先にご紹介しましょう。

その名も「ACマスターカード」!

このカードは大手消費者金融業者「アコム」が発行していて、入会金・年会費永年無料で維持費が0円です。

「収入があれば発行対象」になるので、収入が不安定な自営業者や個人事業主の人でも発行できる可能性は高いですね。

数あるクレジットカードの中でも圧倒的に審査に通りやすいと評判で、他社カードでことごとく審査落ちした人でも、あっけなく審査合格してしまうかもしれません。

ACマスターカード

- 年会費:永年無料

- 発行時間:最短即日

- 国際ブランド:Mastercard

- 収入証明があれば自営業やでも発行可能!

アコムが発行為ている「ACマスターカード」は入会金&年会費無料!駆け出しの自営業者にとってはカード維持コストがないのは大きなメリットです。

アコム独自の柔軟審査で、審査に不安がある方でもカード発行の可能性大!

自動契約機「むじんくん」まで出向けば、最短即日カード発行が可能です。

自営業のクレジットカード審査基準は厳しい?

結論から言うと、自営業者のクレジットカード審査は比較的厳しくなる傾向にあります。

会社員の場合には、働く環境も整備されていて、毎月の収入は安定するためカード会社としてはカード利用額の回収の見込みを立てやすくなります。

しかし、自営業者は働く環境やその収入面も不安定な傾向にあるので、カード会社としては自営業者へのカード発行を慎重にならざるを得ないのです。

と言っても、自営業やだからといってカード発行ができないと決まった訳ではありません。

年収が高ければ審査に通りやすいの?

よく誤解されている人がいますが、「収入が高ければ審査に通りやすい」という噂です。

これは大きな間違いで、自営業者で「収入が高ければ、収入が低い人と比べて審査に通りやすい」という事実は一切ありません!

カード会社としてはカードを発行する上で「安定した収入」を求めています。

決して収入の多さを求めてはいないのです。

手取り20万円以下の会社員でも毎月同じ給与を得ている方が「安定した収入」となり、社会的信頼は高いと言えます。

収入が少ない場合には、利用限度額が調整されるので、カード発行の可否については「収入が安定しているか否か」が問われるという事ですね。

自営業者がクレジットカード審査に通りにくい理由は?

ここからは自営業者がクレジットカードの審査に落ちやすい理由をご紹介していきます。

想像通りの理由もあれば、そんな理由で!というのもあるかもしれません。

倒産のリスクが大きい!

自営業者は業務決済にクレジットカードを利用するケースが多くなる傾向にあり、経費としての決済額は大きくなります。

こうした中で、万が一事業がうまくいかなくなった場合に、変死ができなくなる可能性がたかくなるため、カード会社は慎重に審査を進めます。

また自営業者は所定の職場を持っていない場合もあり、夜逃げも楽にできてしまうことも厳しい審査の原因になっています。

夜逃げまでしなくても債務整理されたり、最悪自己破産されれば、全額回収不可能な状態になるため、貸し倒れになるリスクをカード会社は抱えているということです。

収入の安定がない

自営業者は、会社員と違い「収入に安定性」がないため、カード利用返済時にお金を用意できない可能性が高いと判断されます。

また、自営業者は年収額を重要視される傾向にあります。

先月100万円稼ぎましたといっても極端にいえば翌月0円になることもありえます。

なので、年収ペースでどれくらい稼いでいるのかを確認するために、審査時には確定申告書の写しを提出する必要が出てくるでしょう。

会社員の場合は、業態や社員数、勤続年数から大まかな年収額は算出できますので、給与明細だけで借入できる事もありますが、自営業者は上記の理由から年収を証明する公的書類が必須になるのです。

無職なのに自営業として申し込みしていると疑われてしまう

無職の人でも、カード申込時に「自営業者」と偽って申請するする人がいます。

会社員の場合には、勤務先に実際に働いている会社の情報を入力する必要がありますので、無職の人がカード申し込みする場合は、「自営業者」と入力するケースが多くなります。

そのため「自営業者」と入力すると「本当に仕事をしているのか?」と疑われる傾向にあるのです。

本当に自営業者の人でも、仕事を受注できなければ仕事をしない人もいますから、労働形態として信頼は薄くなります。

審査の歳の電話連絡時には、自営業者として働く環境をしっかり整備しており、安定した収入を得ていることをしっかりと伝える事が重要になるでしょう。

自営業者がクレジットカードの審査に通過するコツ

これまで、自営業者がカード審査に通りづらい理由を紹介してきたので、気持ちが萎えている人がいるかもしれません。

ここからは自営業者が審査に通過するコツをご紹介しますので、安心してくださいね。

電話番号は全て記載

申込時には、自宅電話番号と携帯番号両方を入力しましょう。

自宅電話番号があれば、緊急時にも連絡が取りやすくなり、信頼度は増します。

また、固定回収を契約していると、その住所にしっかり住んでいる事の証明になるので、カード会社としてもカード発行を前向きに検討する要因になります。

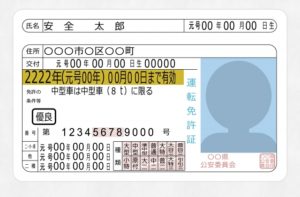

本人確認書類は運転免許証

本院確認書類は、運転免許証が高く評価される傾向にあります。

他にも健康保険証や住民基本台帳など、保温人確認書類として有効なものもありますが、運転免許証さえあれば、どこのクレジットカード会社でも本人確認書類はバッチリです!

自宅勤務の人は自宅住所を勤務先住所として記載

事務所やお店を設けておらず、自宅勤務されている人は自宅の住所を勤務先として入雨緑してください。

屋号を決めていれば屋号もしっかり入力した方が良いでしょう。

屋号名は、税務署に開業届を出した歳の屋号名を入力する必要があります。

開業届を出しておらず、屋号がないと場合には、屋号欄に「自営」「個人」などと入力して置けば大丈夫です。

嘘の申告はしない

当たり前ですが、嘘の情報を入力しないでください。

すぐにバレますし、信用を損なうだけです。

とくに年収額や借入兼素は嘘をつきたくなる項目でしょうが、自営業者は確定申告書など、年収を証明する公的書類の提出を求められますし、借入件数やその額については信用情報を家訓すればもれなく把握出来るので、嘘をついたことがすぐにバレてしまいます。

カード審査員も人間ですし、嘘をついている人にカード発行しようとは思いませんよね。

申し込み情報は、ありのままの内容を入力しましょう。

結果的に誠実性をアピールする事が出来るので、カード発行できる可能性が高くなりますよ。

同時に複数のカードを申し込まない

「数打ちゃ当たる」と同時多発的にカード申し込みをするのは辞めましょう。

一度に複数申し込みをしていることは、信用情報に記録され、「申し込みブラック」扱いになってしまいます。

また、一気に複数のカードを発行しようとする人の中には、カード利用枠を現金化して踏み倒す人も多いため、同時多発的に申し込みをする人には、カード会社は警戒心を強める傾向にあります。

カード申し込みをする歳には1社づつ行いましょう。

開業届を出して個人事業主になる

開業届をだして、国に正式に個人事業主を認められれば、信頼も高まります。

開業届を出していない個人事業主は、世間的に「”自称”個人事業主扱い」になるため社会的信頼は低くなります。

正式に経営者としてスタートするためにも、クレジットカードを手に入れるためにも、開業届は出しておきましょう。

まとめ

個人事業主・フリーランスがクレジットカードを作ろうとすると、本当に審査に通るのか不安になる人も多いでしょう。

しかしACマスターカードなど、審査のハードルが低めのカードをチョイスすれば個人事業主でもカード発行は可能です。

一般的に個人事業主は収入が不安定と認識されており、カード会社としては貸し倒れのリスクも高くなるので、審査を厳しくする傾向にあります。

なので申込時には、嘘をつかず正しい情報で申し込むことと、固定電話があればもれなく入力、同時複数に申し込まないなど、記事中で紹介した審査に通るコツをしっかり護って申し込みしてください。

個人事業主で開業届を出していない人は、開業届を出すだけで審査に撮る確率が上がりますので、クレジットカード申し込み前に法務局に開業届を出すことをオススメします。

コメントを残す